Договор Займа От Учредителя Проводки

Показать сообщения: Начиная со старых.:. Автор: Айгуль-9 Добавлено: Пн Май 25, 2009 12:13:18 Заголовок сообщения: Какими проводками отразить беспроцентный займ у учредителя База знаний База знаний Учредитель вносит деньги в банк для оплаты за товар. Как правильно провести сразу взнос в банк 1030-1210 или сначало взнос в кассу а потом из кассы взнос в банк Автор: Христина Ивановна Добавлено: Пн Май 25, 2009 12:15:45 Заголовок сообщения: Айгуль-9 говорит: Как правильно провести сразу взнос с начала учредитель деньги вносит в кассу, а потом сдаете в банк, например на пополнение оборотных средств Автор: Айгуль-9 Добавлено: Пн Май 25, 2009 12:18:35 Заголовок сообщения: т.е1251 Добавлено спустя 34 секунды: или наверное 1030-3397 Добавлено спустя 1 минуту 4 секунды: Договор займа обязательно оформлять он же учредитель? Это предприятие принадлежит ему ед учредителю Автор: Христина Ивановна Добавлено: Пн Май 25, 2009 12:23:32 Заголовок сообщения: Айгуль-9 говорит: Договор займа обязательно оформлять оюязательно, где указываете, что получен безпроцентный займ, сумма, сроки возврата. Предлагаю проводку: 1010 -3540 -получено в кассу 1030-1010- сдано в банк Автор: ИринаК Добавлено: Ср Май 27, 2009 11:21:54 Заголовок сообщения: А в совокупный годовой доход включать нужно? Автор: Айгуль-9 Добавлено: Ср Май 27, 2009 11:38:00 Заголовок сообщения: думаю нет это же не доход Автор: Христина Ивановна Добавлено: Ср Май 27, 2009 12:01:21 Заголовок сообщения: ИринаК говорит: А в совокупный годовой доход включать нужно да нет конечно, это возвратная, безпроцентная фин.помощь или договор займа.

Начисление процентов по займу отражается проводкой: Дебет 91 Кредит 66 (67). При этом начисленные суммы процентов необходимо учитывать обособленно. Согласно договору общество получило от учредителя партию пиломатериалов сроком на 3 месяца стоимостью 90 000 руб. По окончании срока договора фирма вернула учредителю такое же количество досок по той же самой цене. Однако обществу придется начислить и заплатить НДС.

Автор: ИринаК Добавлено: Ср Май 27, 2009 12:10:22 Заголовок сообщения: Я тоже раньше так думала, но в бюллетене бухгалтера № 18 за май мес. Стр 11-12 ссылаются на то, что это договор ссуды это договор безвозмездного пользования имущества что влечет за собой 'увеличение экономических выгод в течение отчетного периода.' А как правило в СГД налогоплательщика включаются все виды дохода, включая и безвозмездно полученное имущество. ПОМОГИТЕ РАЗОБРАТЬСЯ.

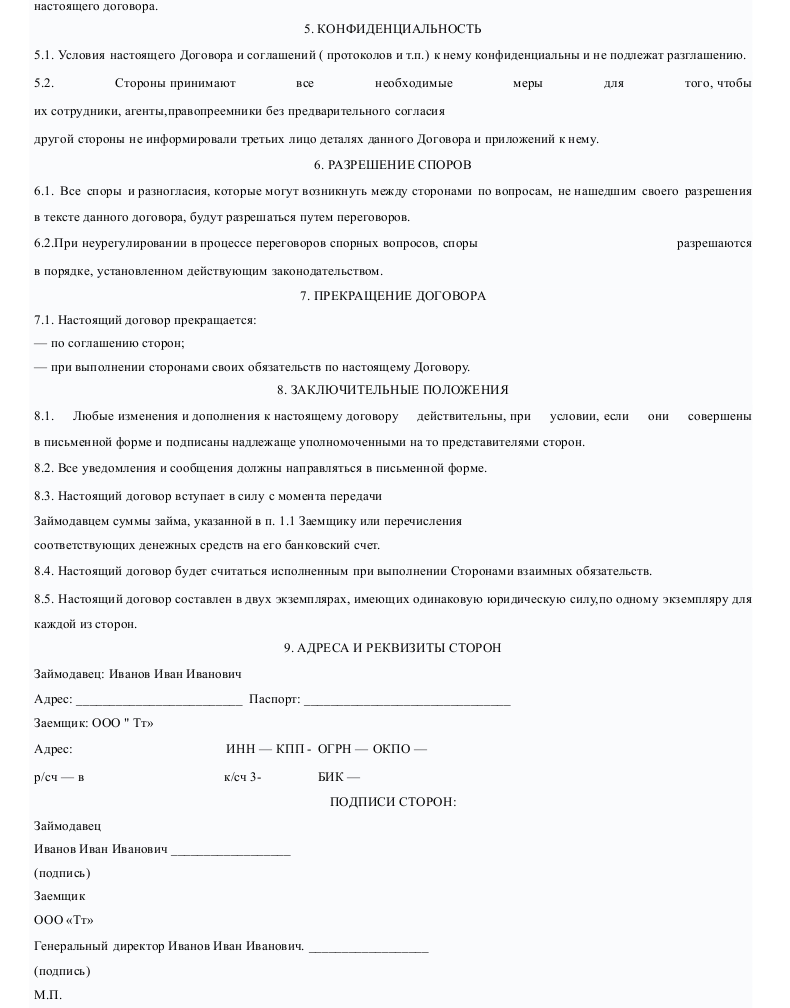

- Бухгалтерские проводки по займу от учредителя в 2018 году. Деятельность организации часто требует привлечения дополнительных финансовых средств. Один из самых распространённых ввиду своей доступности способ — займ от учредителя организации. При этом на бухгалтера ложится обязанность правильного оформления внесения финансовых средств на счёт фирмы и их возврат учредителю. Общие моменты. Важно, чтобы договор соответствовал требованиям к договорам займа, оговоренным в Гражданском Кодексе РФ. Основные виды договоров. Договор от учредителя может отличаться по срокам действия. Это может быть: Краткосрочный договор.

- Правовой аспект Предмет договора займа По договору займа одна сторона учредитель передает в собственность другой стороне заемщику денежные средства или иные вещи, определенные родовыми признаками, а заемщик обязуется вернуть заимодателю такую же сумму денежных средств сумму займа или такое же количество вещей того же рода и такого же полученья ч. Также вполне допустимы перевод долга заемщиком на другого должника см, получение займа от учредителя проводки украина.

- Внесение беспроцентного займа от учредителя ООО, налогообложение займа, бухгалтерский учет займа с проводками. Для этого необходимо учредителю явиться в банк с договором займа и внести через кассу займ или внести сумму займа в кассу компании. В последствии, когда финансовая ситуация общества стабилизируется, учредитель имеет право забрать сумму займа. Ведение бухгалтерского учета ИП и ООО. Стоимость: 6 000 - 12 000 руб. (все включено).

Автор: Христина Ивановна Добавлено: Ср Май 27, 2009 12:14:27 Заголовок сообщения: ИринаК говорит: безвозмездно полученное имущество. ПОМОГИТЕ РАЗОБРАТЬСЯ.

Это не безвозмездно полученное имущество, это фин.помощь возвратная, беспроцентная. У вас должен быть договор Христина Ивановна говорит: где указываете, что получен безпроцентный займ, сумма, сроки возврата Автор: Айгуль-9 Добавлено: Ср Май 27, 2009 12:17:46 Заголовок сообщения: нет фин помощь не включается в дохот вы же вернете этот займ Автор: ИринаК Добавлено: Ср Май 27, 2009 12:18:13 Заголовок сообщения: Если есть время и не трудно прочитайте эту статейку, может быть я ее не правильно понимаю. Но там черным по белому написано.

Автор: Христина Ивановна Добавлено: Ср Май 27, 2009 12:23:41 Заголовок сообщения: ИринаК прекратите читать ББ. Иначе запутаетесь окончательно. Не все что там написано - факт. Очень много недоработок было найдено в их ответах Автор: Даник Добавлено: Чт Май 28, 2009 11:56:39 Заголовок сообщения::) Автор: Даник Добавлено: Чт Май 28, 2009 11:58:48 Заголовок сообщения: Здравствуйте!

Доставка по России - от 350 до 650 рублей Осуществляется 'Почтой России': • до 1 кг. 4-6, Санкт-Петербург в рабочие дни с 9:00 до 17:30. Сроки курьерской доставки по Санкт-Петербургу около 24 часов с момента выполнения заказа. Книга учета движения животных и птицы бланк. - 350 руб; • от 1 до 2 кг. Курьерская доставка Заказ весом до 3-х килограмм - 350 рублей, при большем весе - стоимость рассчитывается индивидуально.

Договор Договоры

Подскажите пож-та, беспроцентная фин помощь обязательно вносится на р/с? А если наличный расчет? Автор: ЕленаОК Добавлено: Чт Май 28, 2009 12:01:13 Заголовок сообщения: Даник говорит: беспроцентная фин помощь обязательно вносится на р/с?

А если наличный расчет? Нет, не обязательно, можно в кассу наличными Автор: Miki Добавлено: Чт Май 28, 2009 12:01:26 Заголовок сообщения: а что делать со статьей №715 пункт 3 ГРАЖДАНСКИЙ КОДЕКС РЕСПУБЛИКИ КАЗАХСТАН (ОСОБЕННАЯ ЧАСТЬ) 3.

Когда речь заходит про беспроцентный заем от учредителя, налоговые последствия в 2017 году будут зависеть от нескольких факторов, их мы и рассмотрим в нашей статье. Компания получила беспроцентный заем от учредителя, налоговые риски в 2017 году Получив заем от учредителя, компания ставит себя в рискованное положение, поскольку учредитель — априори взаимозависимое лицо, а значит, контролеры возьмут такую сделку на контроль. Поэтом налоговые последствия в 2017 году будут зависеть от того, как налоговики квалифицируют беспроцентное предоставление денежных средств. Ни компания, ни учредитель не получают доходов Фактически, получив беспроцентный заем от учредителя, у компании не возникает доходов, облагать налогом на прибыль нечего, а понятие «материальная выгода» в главе 25 НК РФ не используется.

Получается, что налоговых последствий в 2017 году быть не должно. Не возникает дохода и у учредителя, поскольку компания не платит ему процентов за пользование займом, а, значит, нет налоговой базы и для НДФЛ. Текст – Образец договора беспроцентного займа Налоговики признают экономию на процентах материальной выгодой компании Вместе с тем, такую сделку налоговики нередко квалифицируют, как безвозмездную финансовую услугу, совершенную между взаимозависимыми лицами. По мнению контролеров, компания, получив беспроцентный заем от учредителя, экономит на процентах, что является ее внереализационным доходом, со всеми вытекающими из этого налоговыми последствиями.

Размер такой материальной выгоды инспекторы рассчитывают просто — исходя из ставки рефинансирования Центробанка, действовавшей в период пользования заемными средствами. В этом случае вероятность оспаривать позицию контролеров в судебном порядке повышается. Понятие «материальная выгода» не применяется в рамках главы 25 НК РФ С одной стороны, безвозмездно полученная услуга относится к внереализационным расходам (п.

250 НК РФ), а предоставление займа — это финансовая услуга (подп. Но Президиум ВАС, неоднократно разбирая подобные споры, всегда отмечал, что экономическую выгоду можно признать доходом при наличии двух условий:. если такая выгода подлежит оценке:. если эту выгоду можно определить в соответствии с нормами глав 23 и 25 НК РФ. А далее Президиум ВАС напоминает, что в главе 23 НК РФ понятие «материальной выгоды» прописано, и экономия на процентах включается в базу по НДФЛ.

Договор Займа От Учредителя Проводки

Но глава 25 НК РФ не рассматривает выгоду от экономии на процентах за пользование заемными средствами, в качестве дохода по налогу на прибыль. © 2011–2018 ООО «Актион бухгалтерия» Журнал «Российский Налоговый Курьер» – специализированный практический журнал для главных бухгалтеров, аудиторов и налоговых консультантов Все права защищены. Полное или частичное копирование любых материалов сайта возможно только с письменного разрешения редакции журнала «Российский Налоговый Курьер». Нарушение авторских прав влечет за собой ответственность в соответствии с законодательством РФ.

Зарегистрировано Федеральной службой по надзору в сфере связи, информационных технологий и массовых коммуникаций (Роскомнадзор). Свидетельство о регистрации ПИ № ФС77-62249.